永記(1726):虹牌油漆聽過吧,這是一家兼具防禦型與高股息特性的公司!

- 買這家公司,就是為了"虹牌油漆"的事業價值。

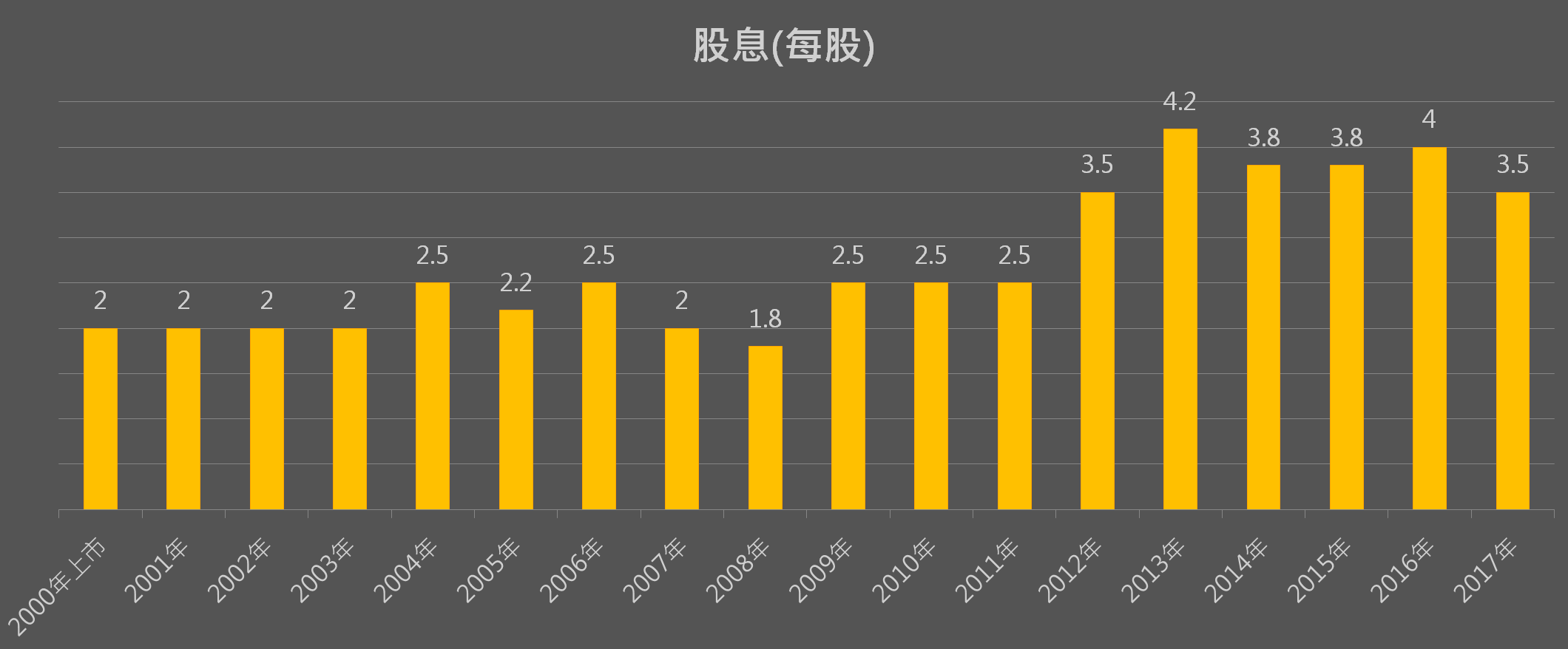

- 永記(1726)上市以來不間斷發放現金股息,而且逐漸成長。

- 油漆產業屬於基礎工業消耗品(每四至五年需求重現)。

- 長期在台灣的市佔率穩固,未來盈餘的可預測性高。

- 基本面追蹤技巧:每年九月至隔年三月為旺季,成長動能仰賴高階塗料。

財務特色

這家公司最大的財務特色,就是其股息發放紀錄十分優秀,而且長期成長。由於公司配息需要動用現金,不需要高深的財務分析技巧,也能知道這家公司賺現金的續航力強勁。

若換算成長率,那麼永記自從上市以來股息年複合成長率約3.35%,差不多等於台灣GDP長期成長率。因此可以合理預期:

- 只要公司保持優勢,那麼投資人的每年股息收入,就會繼續以3%速度增加。

永記的優勢

永記主要生產油漆、樹酯、工業用等塗料,自從1957年成立至今,產品線已經非常齊全。其最知名的產品就是"虹牌油漆"。

由於一般性的塗料生產流程及其所使用的技術設備並不複雜,進入障礙不高因此市埸競爭激烈,造成同業削價求售及品質良莠不齊的現象。在這種無差異化的市場,具有品牌優勢的廠商最能勝出,"虹牌油漆"在台灣有沒有優勢,就不需多說了。

回顧2008至今,虹牌油漆在台灣市佔率一直維持在18%左右,低價競爭者難以切入市場。

相較於國際大廠例如:AKZONOBEL(荷蘭:阿克蘇諾貝爾)、PPG(美國PPG工業集團)、Sherwin-Williams(美國宣偉)等,永記的規模仍算相當小,不過油漆應用非常廣泛且產業地域性強,不同區域與領域間的競爭情況不算激烈。例如PPG年營收約90億美元,不過其主力產品為汽車漆。永記則主要應用於建築用塗料(約四成)、工業設備用塗料(約三成)、船舶用塗料(約一成)。

由於這些國際大廠不走殺價路線,所以永記在台灣市場地位具有一定的護城河:

國際大廠嫌市場小、毛利低,所以不想搶,小廠沒有經濟規模與品牌,所以搶不過!

成長動能來源

但是若只賣一般性塗料,頂多就是跟著GDP或是通膨成長,所以公司不斷開發高附加價值的產品、或是進入新領域,來追求盈餘成長動能。

這些高附加價值的塗料例如:耐候型塗料、無機鋅粉漆、耐熱漆、船底防汙漆、彩鋼漆及防火漆等。

股價估值

這是一家值得投資的公司,而且追蹤基本面容易。長期觀察下來,台灣油漆市場每年產量與需求都差不多已經固定,具有品牌優勢的"虹牌油漆"要在未來持續穩定獲利,不會有太大意外。

因此,這家公司的分析重點,在於什麼時候股價便宜。

股息投資人估價法

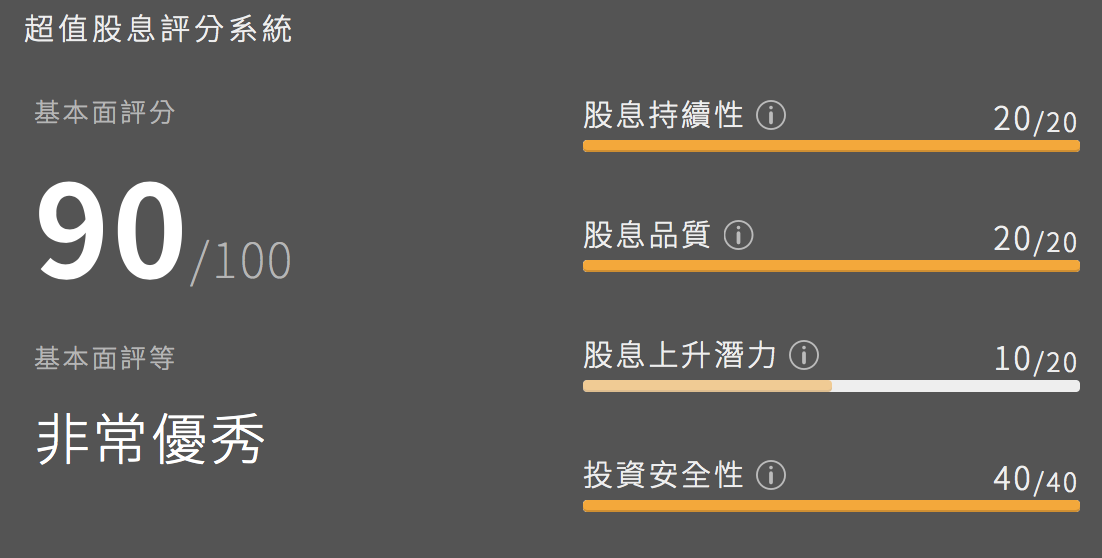

如果你是個股息投資人,那麼永記本來就是一檔績優股,股息的持續性、股息品質、與投資安全性都得到滿分。

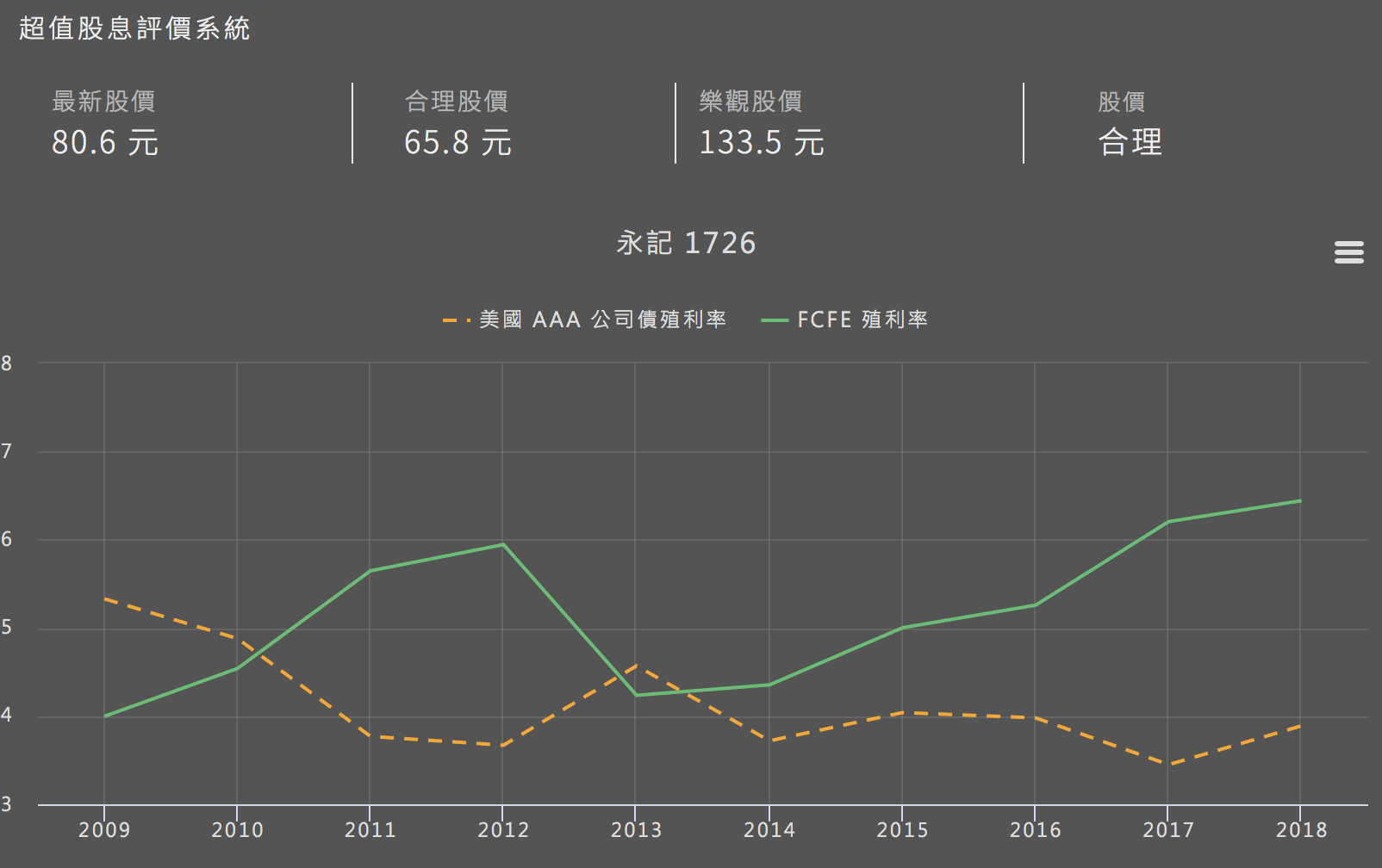

採用超值股息的估價法,將公司的最大配息能力與美國公債利率相比,永記的合理價值差不多在66元左右,樂觀時甚至達133.5元。所以是一個上檔空間夠、下檔基本面支撐強的股票。

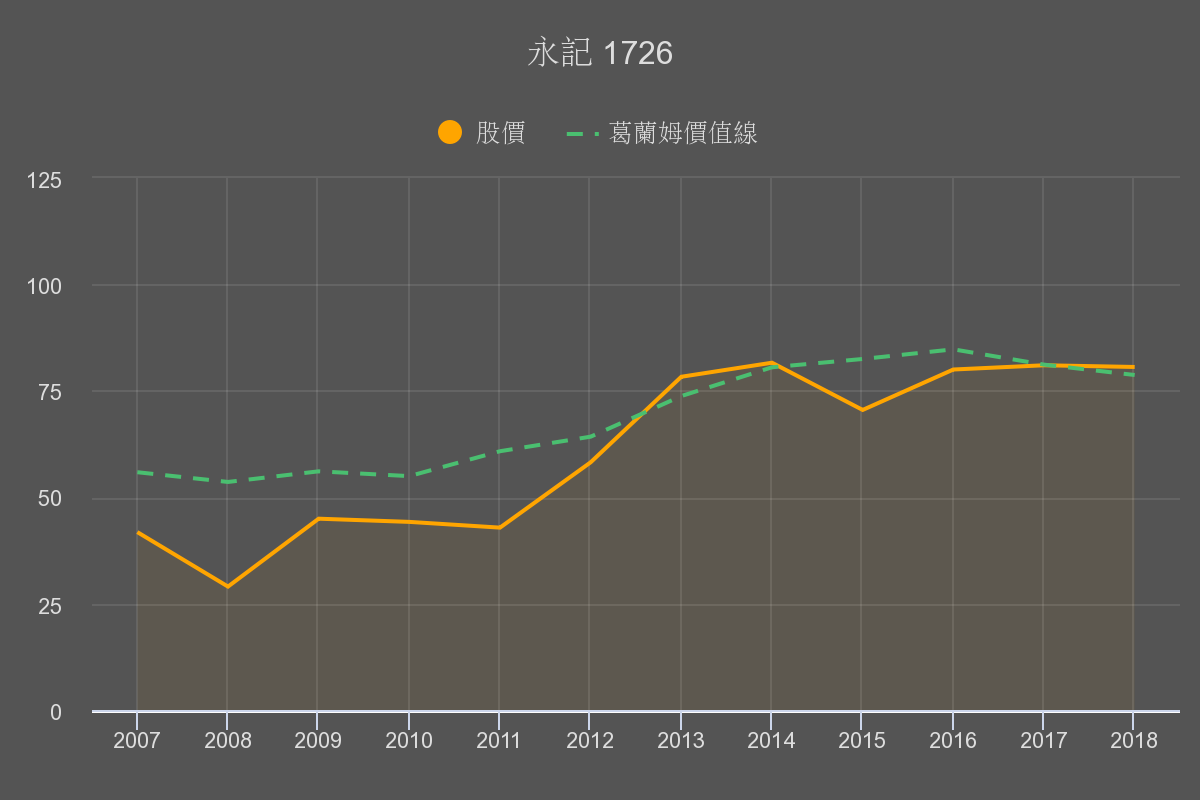

防禦型投資人的估價法

若你看中的是公司營運穩定具有防禦性,那麼可採用【防禦型投資人】的估價法:

長期來看,永記的企業價值穩定成長,這是價值投資人最理想的標的。股價雖然一直趨近合理價值,但在2015年底台股重挫時,股價就出現62元偏低價格,來發生同樣狀況時,仍會是不錯的切入點。

後續追蹤基本面技巧

- 一般性塗料的旺季通常介於每年9月到隔年3月之間。

- 特殊工業塗料會是成長動能的關鍵,觀察過去ASP上升時營收、獲利、與股價都同步上漲。(例如2010~2015年間)

- 油漆產業會落後景氣循環,所以當景氣好起來之後,再來觀察永記都來得及,至少過去如此。

若喜歡我們的文章,請幫我們按個讚【優分析粉絲團】