成長股都太貴,你真的錯了!

成長股都一直很貴嗎?這真的是個誤解,因為成長股的最佳買點稍縱即逝,通常都是大漲見報之後,大家才發現這檔股票,這時候已經太慢了。

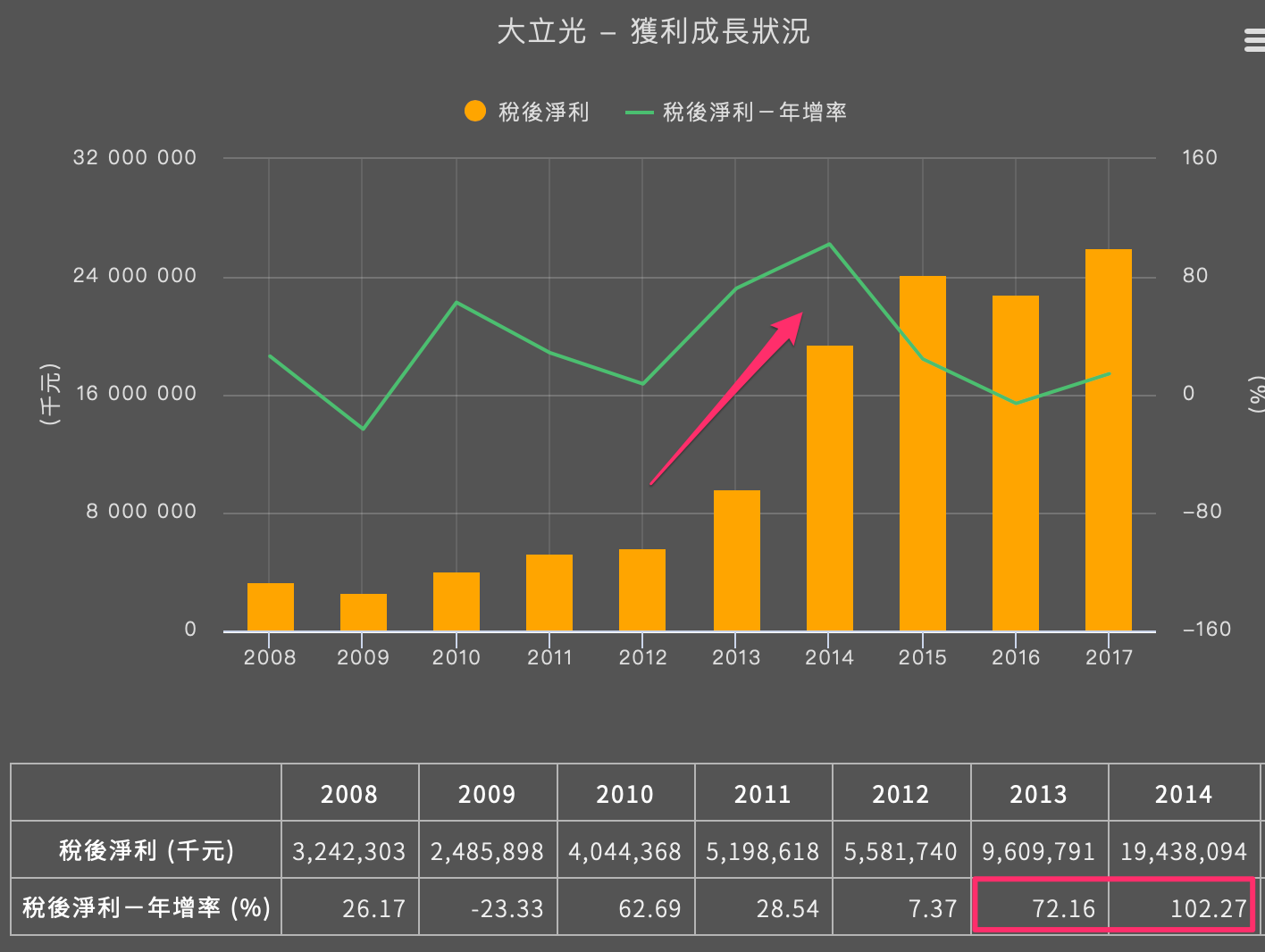

大立光在2013~2014年之間,是擴廠之後的黃金成長期;但是2014年最低本益比都曾出現過16.48倍,對於一家盈餘成長70%以上的公司來說,簡直是超級買點。

但是大家都覺得股價"已經"漲了一倍,以為現在進場太慢,殊不知當時仍是很便宜的買點。

超級成長股的估值法,完全不一樣

大家都會用相同的方法對待所有股票,卻完全沒有意識到成長股的估值方法不同。

投資大師『彼得林區』不斷倡導,成長股之所以看起來本益比都很高,完全是因為它的盈餘成長潛力夠高:

盈餘每年能成長20%的公司,大約只要四年,盈餘就會翻倍。

現在看起來貴的股票,之後看起來反而是便宜的。

這是彼得林區不斷推廣的概念,你不能用同一種方法去看待不同類型的股票,對於成長股的估價,其實有科學根據的算法。

計算成長股的便宜買點

假設一家公司目前每股盈餘10元,股價200元,本益比就是20倍。(股價/盈餘=200/10=20倍本益比)

但是四年後公司盈餘翻一倍變成20元EPS,你就等於用10倍本益比買到一家成長股。

所以現在看似昂貴的20倍本益比,其實是非常便宜的價格。

根據成長股投資大師【祖魯】與【彼得林區】的作法:

成長股的合理本益比=盈餘成長率,稱為:本益成長比 PEG

假如一家公司的盈餘成長能力為15%,那麼股票的合理本益比就是15倍;假如盈餘成長能力為20%,那麼它的合理本益比就是20倍;依此類推.......

如果股價低於應有的本益比,就是便宜買點。

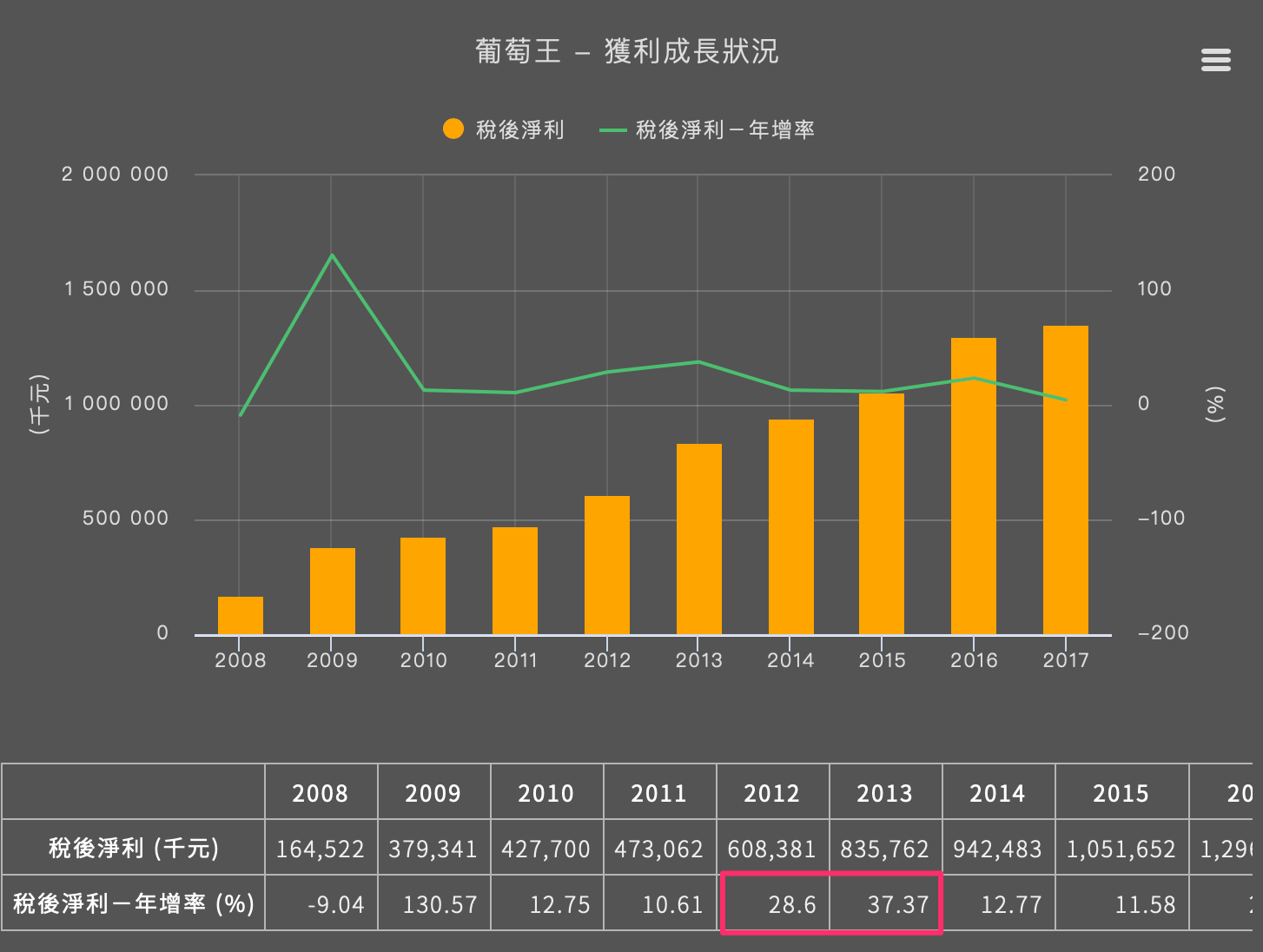

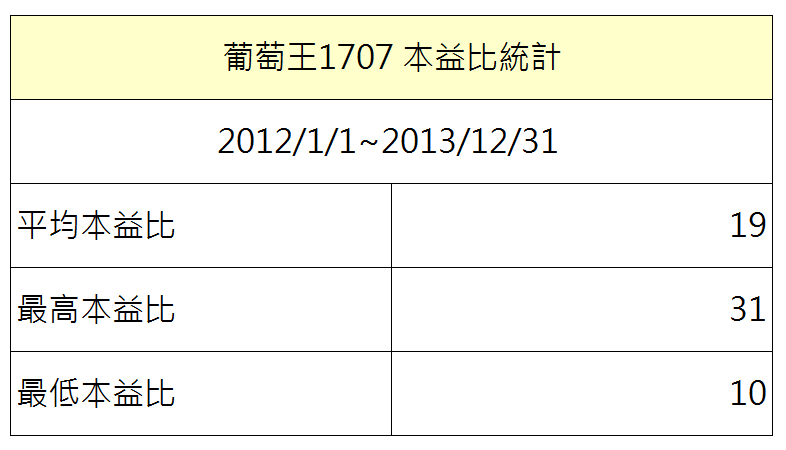

舉例來說,葡萄王(1707)在2012~2014年之間,平均的盈餘年成長率都有30%左右。

對於一家成長率有30%左右的公司來說,合理的本益比應該要有30倍。

但是統計當時平均本益比也不過19倍,用本益成長比來計算,就只有0.6倍(19倍PE/30成長率=0.6),更離譜的是,當時甚至出現本益比10倍的最低水準。

成長股的算股達人:陳喬泓

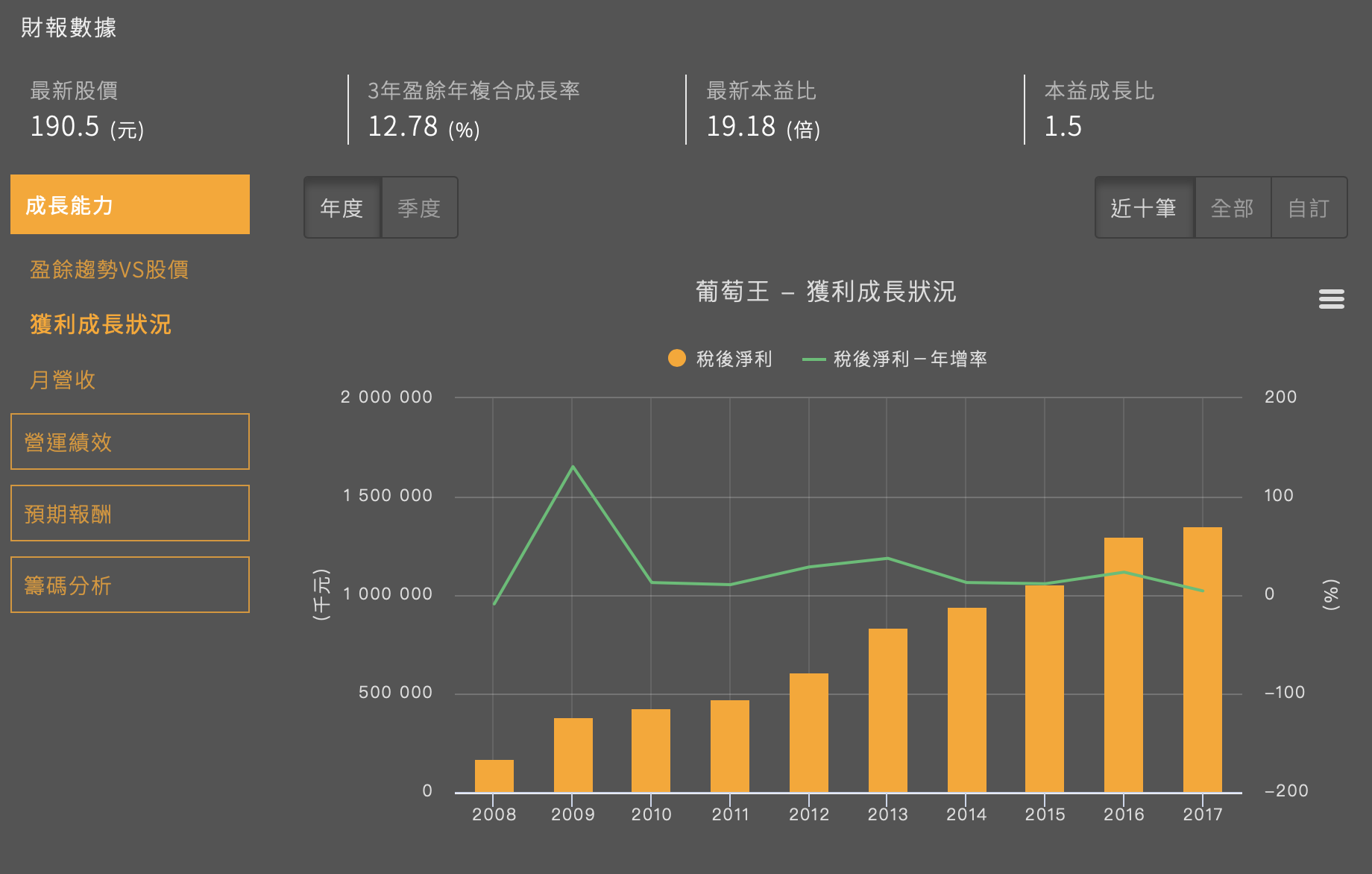

因為成長股的買點稍縱即逝,你不可能每天去追蹤這個數據,等到大漲你才發現時,已經錯過最佳買點了。

由於股價每天變動,本益比隨時改變,公司的盈餘成長率也是每季都會變動一次,要你每天去看一次,簡直不可能。

你必須仰賴電腦的運算能力,即時抓住買點。

陳喬泓的算股法則,就是根據本益成長比來追蹤台灣的最佳成長股。

一旦出現便宜買點,你會立即知道,什麼複雜分析都不用,電腦已經幫你運算好,而且每日更新。

2019/3/31你絕對不能錯過的成長股講座:

https://pro.uanalyze.com.tw/e-com/product-detail/173