【防禦型投資人操作指南】用債券評等方式分析股票,追求穩定獲利

每個投資人都會害怕金融海嘯,沒有人例外!

但是如果你遵循「價值投資之父」的概念,就不會過於恐懼。

經歷過1929年大蕭條時期的班傑明·葛蘭姆,早在1954年就為散戶提供了一個很創新的投資建議:

把股票當作高級債券來投資,這種做法既安全、報酬率也會比投資債券還要高!

他稱這種投資策略叫做:【防禦型投資人的選股】,投資方法詳述於經典名著【智慧型股票投資人】的第十四章。

這個名稱一點也不吸引人,讓我們換個時髦一點的說法:【低風險、高報酬投資術】

大盤已經上萬點很久了,我不知道你怎麼看待股市未來表現,但如果你很害怕買在高點,【防禦型投資人】會是很適合你的投資策略。

如何防禦?以台塑(1301)為例

既然我們都害怕未來一年股市大跌,我們就以2008年金融海嘯為例,做一次壓力測試,看看結果會如何。

如果我們在金融海嘯來臨之前買進王永慶的台塑(1301),而且還買在最高點每股105.5元,接下來幾年會發生什麼事?

首先,股價在兩年後跌到每股只剩41.4元,最高跌幅61%。

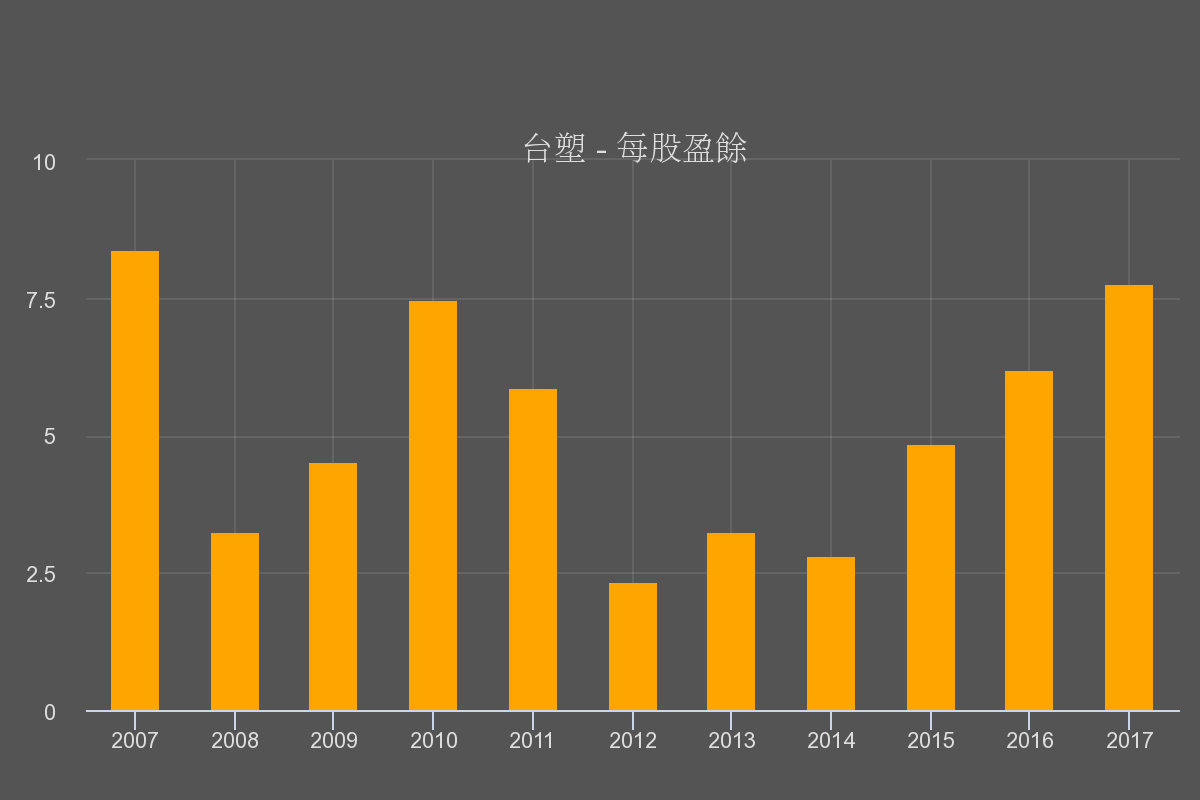

但是這家公司照樣賺錢,2008年景氣再怎麼爛,每股盈餘仍有3.22元。

假設台塑的獲利永遠不會復甦,每年都停在3.22元,你因為股價下跌所失去的本金,也會在20年內回本。(假設公司把股息都配發出來)。

而超過20年後就開始賺錢,這不就跟投資債券的邏輯一模一樣。

實際情況

剛剛是很不實際的假設,因為人們對塑膠品的需求還是在,而台塑又是亞洲首屈一指的供應商,怎麼可能不會復甦?

結果台塑的獲利沒多久就開始復甦,2009年EPS回升到4.5元,2010年繼續回升到7.44元,雖然中間多有波折,到了去年台塑EPS仍有7.76元。

股價呢?

即使你買在2008/3/24盤中最高點105.5元,加上配股配息,到了2010年就會回本,如果持有至今財富會增加83%,相當於每年6.2%報酬率,不但高於債券利率,也遠比定存好。

金融海嘯其實也沒那麼恐怖。

恐怖的不是金融海嘯,而是你的選股!

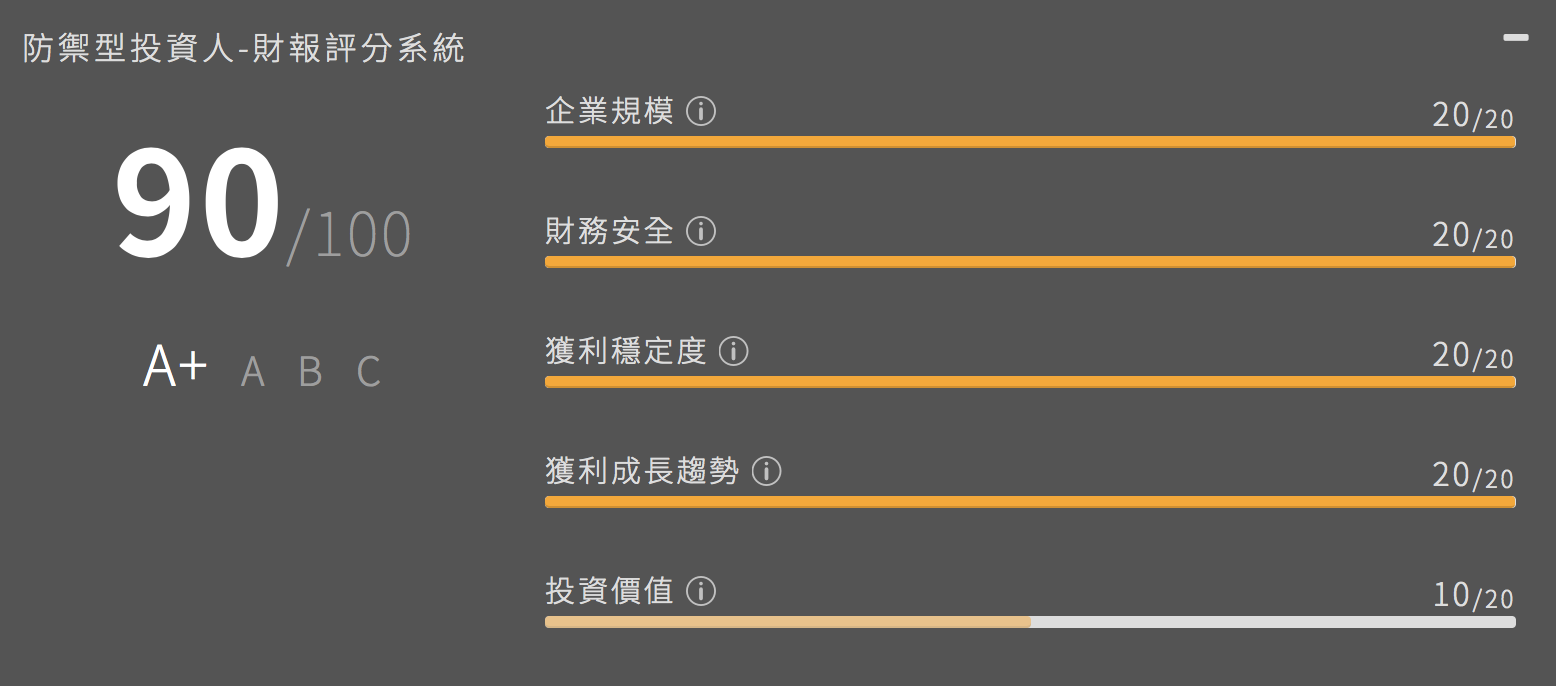

既然要把股票當作債券來投資,你當然要有一套財務檢測標準,不符合標準的公司即使再看好,都不能投資!

如果你買進的公司連金融海嘯都無法度過,防禦機制就會失效!

因此葛蘭姆設計出一套股票評等機制,能夠符合這些條件的公司,才是具有投資等級的公司:

- 足夠的企業規模

- 足夠穩健的財務狀況

- 獲利穩定

- 股息紀錄優秀

- 盈餘長期成長

- 適當的本益比

- 適當的股價淨值比

是不是很像債券評等機構的分析法呢?

這就是價值投資之父所設計給你的投資策略。

只要你能堅守原則,只買進這種「經營很久」、「財務健全」、「盈餘趨勢向上」的中大型企業,就能以投資債券的方法來投資股票,穩中求勝。

台塑、台化、南亞在當時都是最佳股票,完全符合葛蘭姆的財務標準,但是當時金融海嘯前,他們的股價並不便宜,也就是我們接下來要講的重點。

如何提升報酬率?

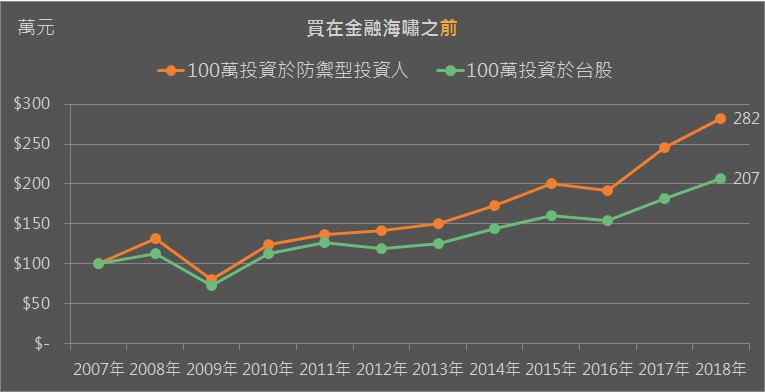

如果買在最高點的人,都能達到每年6.2%的報酬率,要提升報酬率並不難。

買便宜價格!

只要你拒絕買貴,報酬率就有機會高於6.2%以上,價值投資之父一向認為,報酬率的高低來自於你買的多便宜。

假如你於金融海嘯之前投入股市,並採用他判斷股票便宜程度的方法,至今的報酬率就會提升到9.9%,打敗指數的6.8%,比大部分的人多賺36%。

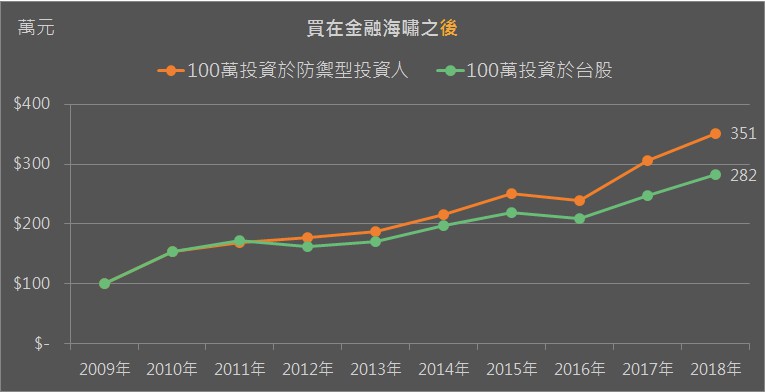

但聰明如你,如果在金融海嘯之後才進場,至今年報酬率會提升到15%,打敗指數的12.2%,買便宜賺更多。

因此他說了一句名言:

人們總是把賺大錢想的太簡單,又把賺錢想的太難。

To achieve satisfactory investment results is easier than most people realize; to achieve superior results is harder than it looks.

優分析全體團隊獻給你:【防禦型投資人策略】,限時免費安裝!

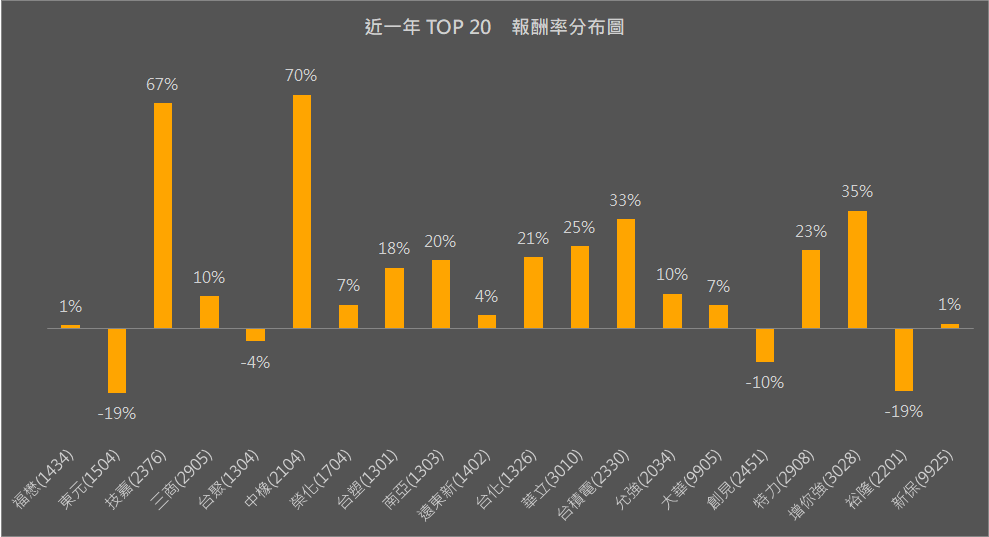

去年整體投資組合上漲15%,打敗大盤的14%,TOP 20個股的年報酬率如下:

現在有哪家公司符合標準,來安裝就知道!

立即使用:

優分析股市AI機器人

【全自動化】智慧選股、智能財報分析、評估買點!