【轉機股策略機器人】這種公司你一定不會想買,但它就是漲翻天................

身為分析高手的你,看到這家公司的事業簡介,你會想買這家公司股票嗎?

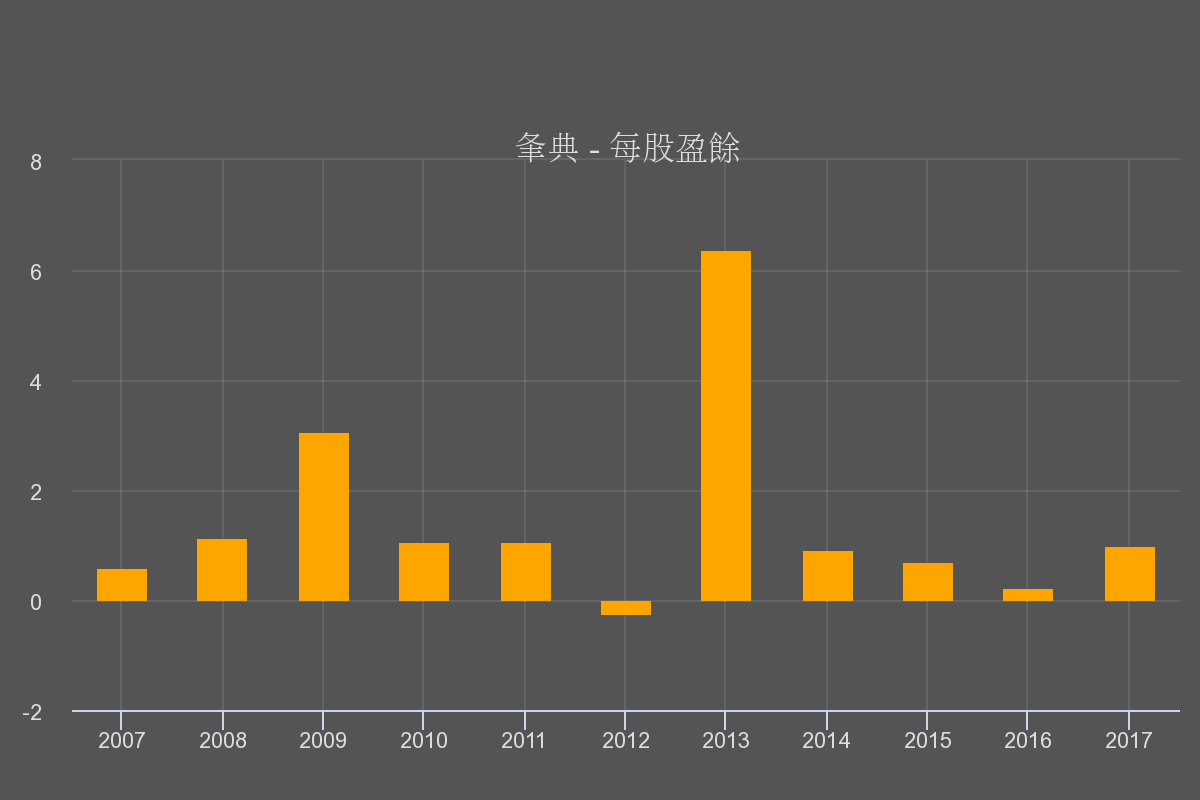

該公司的獲利數字就像一般營造廠一樣,獲利上上下下;雖然如此,夆典在過去10多年中,除了2012年小賠一點以外,其他時候也都是賺錢的,雖不優秀但尚可接受。

看到這裡你大概不想投資了,因為你根本搞不清楚公司的主要獲利來源,簡單講就是:這家公司沒特色!

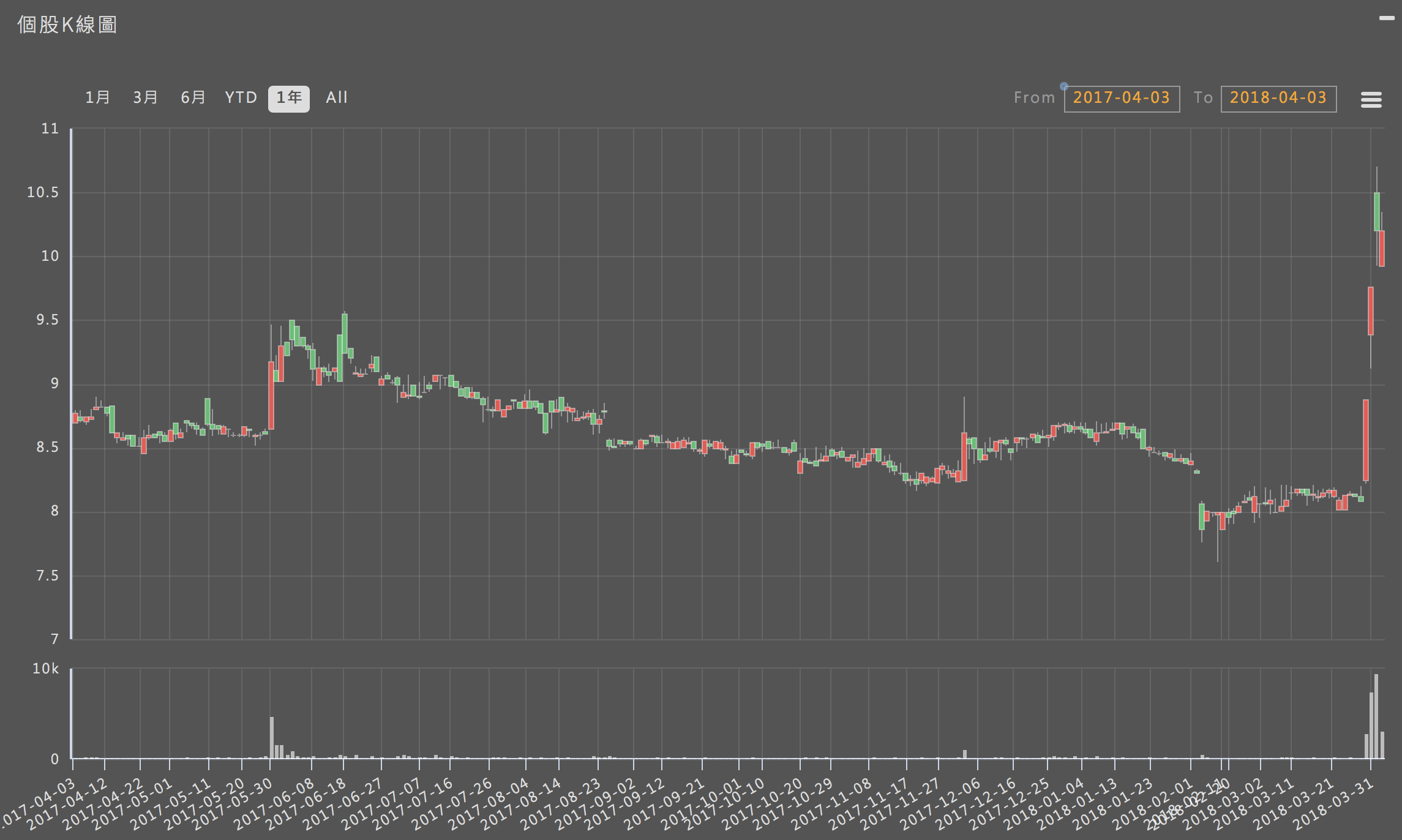

但是這家公司過去一個月大漲:

而且基本面有好轉跡象!

股價便宜就會有報酬率

公司好不好,是你的主觀想法,但客觀的事實是:該公司的股價也很便宜,而且其便宜程度之高,引起分析機器人的關注:

股價低於破產清算的價值!最高折價程度高達34%!

什麼是清算價值?

它是由價值投資之父(班傑明·葛蘭姆)所開發的指標,用來判斷股價便宜程度!

因為這是一家公司最慘的交易價格。

以夆典為例,公司一年內可變現的流動資產高達87億,所有負債總計只有60億。

這代表,如果公司將可快速變現的資產,全部賣掉換成現金,也能清償所有負債,還能剩下27億的現金留給股東,也就是清算後的剩餘價值,而這還不包括公司擁有的長期資產。

以在外流通股數計算,每股清算價值相當於11.5元,而一個月前股價卻只有7.6元,等於打了66折。

什麼?公司即使倒閉都值11.5元,股價卻只有7.6元?

這是真的!價值投資之父認為,只要分散投資於這類型公司,最後只要公司不倒,股價回升利益都很高。

不過需注意,清算價值只是一個估算價格,你並非真的希望公司清算,這只是一種評估股價便宜程度的技巧。

價值投資之父又說了:

股價低於清算價值的股票,就是處於"絕對的"便宜水位!

過去一個世紀以來,這種投資策略一直非常成功。

買這種股票妥當嗎?

懂財報的人會告訴你,營建股的流動資產中有很多是目前賣不掉的餘屋,但是對於價值投資之父而言,這句話沒有太大意義。

因為你無法預測未來!

當你認為公司的存貨沒價值的同時,你也否決了這些存貨很有價值的可能性。

不管存貨價值多少,它仍有一定的變現性,否則會計師也會否決,不是嗎?這些流動資產是很容易被查核的東西。

就算你還是不信任會計師,當股票已經打66折出售,你的風險不見得很高,這是一種風險與報酬的交換!

如果你永遠都重壓一檔股票,即使買的是台積電也會很危險,適度的分散持股本來就是必要的。

買對一檔,可以抵消很多檔下跌

分散投資可以降低風險沒錯,但此舉並非為了買到不會跌的股票,而是為了抓住大漲的那一支股票。

股價低於清算價值的股票不一定都會上漲,但只要這種股票基本面一好轉,都是倍數漲幅。

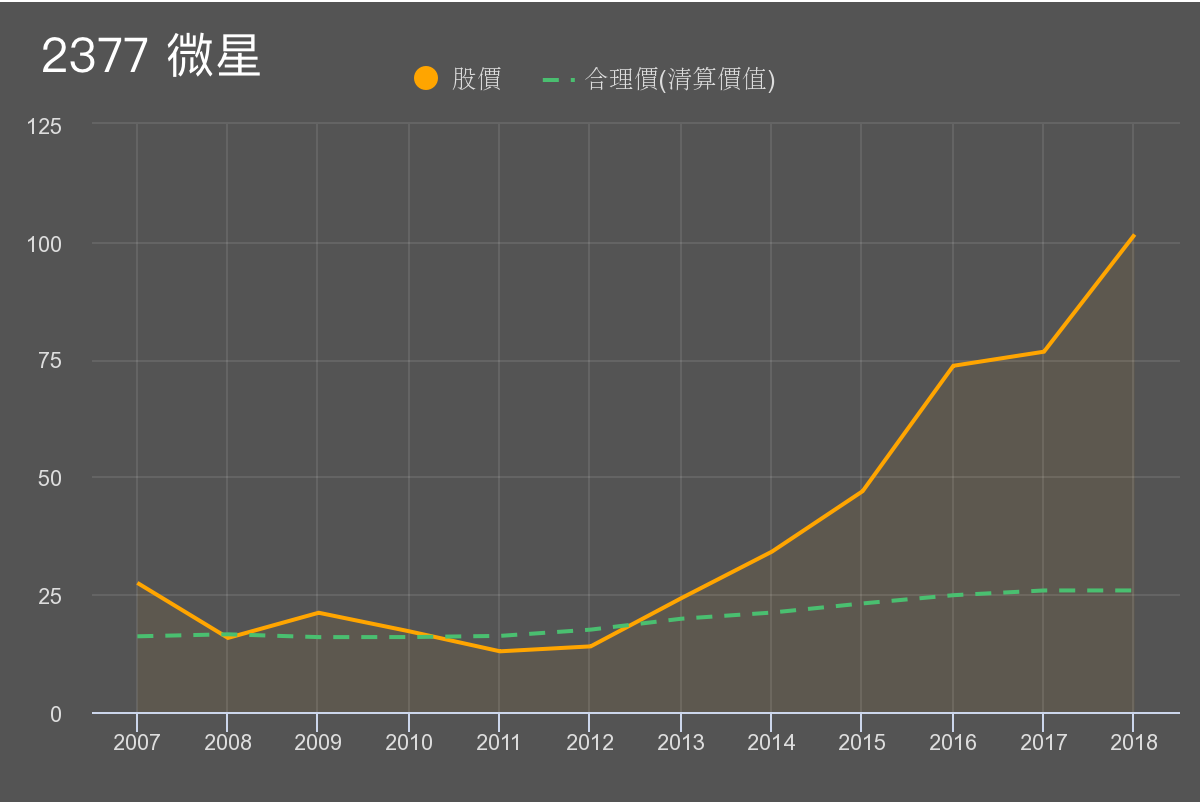

看看以下例子吧,買對一檔股票,可以抵好幾支股票的下跌!

什麼?現在看起來的績優股,竟然曾經打折出售?冰冷的數據不由得你不信!

還有後來搭上電動車題材,獲利與配息創新高的加百裕也是同樣例子。你不可能知道公司未來的題材,但你當時可以確定股價確實很便宜!

如果你喜歡我們提供的教學內容與選股清單,歡迎來粉絲團按讚追蹤我們,我們將提供更多選股教學服務。

如果你覺得選股很難上手,歡迎使用我們為各種投資策略所開發的分析機器人,讓你不用在股市中繳學費,就可立即在實戰中學習。

立即使用:

優分析股市AI機器人